La société civile immobilière (SCI) est un instrument aux multiples atouts pour acquérir, détenir, développer ou encore transmettre son patrimoine immobilier. Par rapport à une détention en direct, la SCI facilite et optimise la gestion de ses actifs immobiliers : selon sa situation personnelle et ses objectifs, l’associé pourra adapter les règles de fonctionnement de la société, choisir la fiscalité applicable aux revenus et éventuellement anticiper la transmission familiale de son patrimoine.

#1 Optimiser la gestion de son patrimoine immobilier

L’optimisation se trouve à deux niveaux : d’abord sur le fonctionnement de la société civile ; ensuite sur le régime fiscal d’imposition des revenus et des plus-values immobilières.

Choisir les règles de fonctionnement

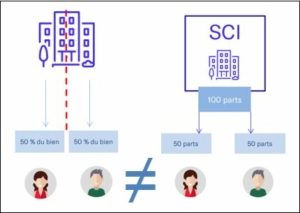

L’un des avantages de la SCI est celui d’éviter les situations de blocage rencontrées dans l’indivision. L’indivision existe dès que l’on détient un bien à plusieurs et en direct (sans SCI) : il y a donc plusieurs propriétaires (indivisaires) d’un même bien immobilier. Les décisions les plus importantes (comme la vente du bien) nécessitent l’accord de tous. S’ils ne sont pas tous d’accord, la situation est bloquée. Pour sortir de l’indivision, un indivisaire peut forcer la vente de l’immeuble.

À l’inverse, la SCI permet de fluidifier les relations entre les associés et de prévoir les règles du « être propriétaire ensemble » : les décisions peuvent être prises à différentes majorités et l’associé qui souhaite se retirer de la SCI pourra vendre ses parts (cela n’entraine pas la vente du bien qui reste détenu au sein de la SCI).

C’est au moment de la constitution de la société et de la rédaction de ses statuts que les règles de fonctionnement sont précisées. Les associés peuvent choisir le ou les gérants (celui qui représente la société, agit pour le compte de la société), ainsi que leurs pouvoirs. L’aménagement du fonctionnement de la SCI se traduit aussi par le choix des règles de majorité pour les prises de décisions : majorité simple, majorité des 2/3, etc.

A noter : la constitution et le fonctionnement d’une SCI a un coût lié aux formalités nécessaires à sa création (rédaction des statuts, frais d’annonce légale, frais d’immatriculation, etc.) et aux frais engagés pour sa gestion (frais de comptabilité, etc.).

Le saviez-vous : Résidence principale et SCI

La détention de la résidence principale au sein d’une SCI n’est pas sans défaut : il n’est pas possible de bénéficier de l’abattement de 30% sur la valeur du logement résidence principale pour l’IFI, ni de l’abattement de 20% pour le calcul des droits de succession.

Aussi, la protection du logement familial ne s’applique pas si l’un des époux n’est pas associé : l’autre époux associé peut vendre le bien sans l’accord de l’autre. Au décès d’un époux, le conjoint survivant ne peut pas se prévaloir de son droit temporaire au logement et de son droit viager d’usage et d’habitation, car ces droits portent sur le logement résidence principale et non sur les parts de la SCI (or ce sont les parts sociales qui sont dans l’actif successoral).

L’exonération de la plus-value de cession de la résidence principale peut également être perdue. Enfin, le déblocage anticipé de l’épargne investie sur le PEE, PERCO ou PER pour l’acquisition de la résidence principale ne fonctionne pas en cas de détention via une SCI.

Choisir la fiscalité

L’optimisation de la gestion de son patrimoine immobilier passe aussi par le choix de la fiscalité applicable, élément non négligeable pour la rentabilité d’un bien. Les associés ont le choix entre 2 régimes :

- SCI à l’IR

Par défaut, la fiscalité applicable aux revenus et plus-values immobilières en SCI est la même qu’en direct. La SCI est semi-transparente, c’est-à-dire que ses revenus seront imposés directement entre les mains de chacun de ses associés.

Les revenus locatifs sont déclarés dans la catégorie des revenus fonciers et taxés à l’impôt sur le revenu (IR) et aux prélèvements sociaux (au taux de 17,2%). La pression fiscale des revenus fonciers peut être importante, si la tranche marginale d’imposition (TMI) de l’associé est de 41%, auquel il faut ajouter 17,2% de prélèvements sociaux, c’est plus de la moitié des revenus locatifs qui s’envolent.

Toutefois, des charges (taxe foncière, primes d’assurance, travaux d’entretien, de réparation et d’amélioration, etc.) peuvent être déduites des revenus, ce qui réduit la part imposable. En cas de déficit (charges déduites supérieures aux revenus perçus), il sera possible pour l’associé d’imputer ce déficit sur ses autres revenus fonciers, puis sur son revenu global jusqu’à 10 700 € par an. Réaliser de nombreux travaux peut donc permettre d’augmenter la valeur de son bien tout en réduisant sa facture fiscale.

Les plus-values de cessions des immeubles et des parts de la SCI sont soumises à un taux de 19% (impôt) et de 17,2% (prélèvements sociaux). Des abattements pour durée de détention viennent réduire la part imposable. Ainsi, les plus-values sont progressivement exonérées d’impôt après 22 ans de détention et de prélèvements sociaux après 30 ans de détention.

- SCI à l’IS

Autre possibilité, l’option pour l’impôt sur les sociétés (IS). Ce régime affiche des taux d’imposition plus intéressants : 15% jusqu’à 42 500 € de bénéfice déclaré par la SCI, puis 25% au-delà. Les revenus locatifs sont imposés au niveau de la société (et non des associés comme pour l’IR). Outre le taux d’imposition, la part de revenus imposables est également réduite puisqu’il y a davantage de charges admises en déduction pour le calcul de l’IS que de l’IR, notamment l’amortissement du bien immobilier. L’amortissement est une charge comptable qui prend en compte l’utilisation dans le temps du bien immobilier.

Si l’imposition est plus faible à l’IS, les revenus sont, en revanche, conservés par la SCI. Si les associés souhaitent les appréhender, la SCI devra procéder à une distribution de dividendes, imposés au PFU (prélèvement forfaitaire unique) au taux de 12,8 % (ou sur option au barème de l’impôt sur le revenu après un abattement de 40 %) ainsi qu’aux prélèvements sociaux au taux de 17,2 %.

Lorsque les revenus sont distribués aux associés, il y a donc deux impositions : une première fois au niveau de la société puis une seconde dans les mains de chaque associé. L’option pour l’IS est à privilégier pour les personnes ayant une tranche marginale d’imposition au barème de l’impôt sur le revenu élevée (supérieur au taux d’IS) ou n’ayant pas besoin de revenus immédiats, et dans ce cas, les revenus sont conservés dans la SCI.

La plus-value résultant de la cession d’un immeuble par une SCI soumise à l’IS relève du régime des plus-values professionnelles. Elle est ajoutée au résultat courant de la SCI et soumise à l’IS au taux de droit commun (ces modalités d’imposition sont moins favorables qu’à l’IR notamment parce qu’il n’y a pas d’abattements pour durée de détention). Quant aux plus-values réalisées lors de la cession des parts de la SCI, celles-ci sont imposées selon le régime des plus-values de cessions de valeurs mobilières et de droits sociaux.

A noter : le régime de l’IS est obligatoire lorsque la SCI loue un logement meublé. En effet, la location meublée est fiscalement une activité commerciale, or pour être à l’IR, la SCI doit exercer une activité civile, telle la location de logement vide, sans les meubles.

#2. Préparer la transmission de son patrimoine immobilier

L’un des atouts de la SCI est celui d’anticiper la transmission de son patrimoine immobilier, dans les meilleures conditions en facilitant la donation aux enfants, tout en conservant la gestion de la SCI et les revenus.

La donation des parts de la SCI

Grâce à la SCI, la donation aux enfants est facilitée à plusieurs égards. Plutôt que de donner un ou des immeubles, la donation porte sur les parts sociales de la SCI. Cela permet de respecter plus facilement l’égalité entre les enfants, en donnant le même nombre de parts à chaque enfant, les parts ayant la même valeur. Ce n’est pas toujours possible si l’on transmet « en direct » des immeubles : il est rare que deux immeubles soient de mêmes valeurs. De plus, l’indivision est évitée : les enfants sont propriétaires de parts, et d’un même bien. La rédaction des statuts est primordiale pour anticiper les situations de mésententes entre les enfants après la transmission.

Donner des parts sociales de SCI, c’est fiscalement plus intéressant : plutôt que donner immédiatement la totalité d’un bien, l’associé de SCI pourra donner progressivement ses parts, en profitant des abattements en ligne directe (100 000 € par enfant) qui se reconstituent tous les 15 ans. De plus, le coût de la transmission est réduit car c’est la valeur des parts qui est retenue pour calculer les droits de donation (et non la valeur des immeubles). Or, la valeur des parts est moins importante si la SCI a un passif (un emprunt par exemple).

Possibilité de se réserver les revenus

Il est possible de donner les parts de la SCI tout en conservant les revenus qui y sont attachés. La donation porte alors sur la seule nue-propriété :

- le donataire, celui qui reçoit la nue-propriété, retrouvera la pleine propriété au décès de l’usufruitier,

- le donateur, qui se réserve l’usufruit des parts, continue de percevoir les revenus jusqu’à son décès.

La donation en démembrement permet donc d’anticiper la transmission à moindre coût et de conserver les revenus locatifs. Les droits de donation sont calculés sur la valeur de la nue-propriété seulement, et lorsque le parent usufruitier décède, les enfants nus-propriétaires deviennent pleins propriétaires des parts sociales de la SCI sans nouvelle fiscalité.

Possibilité de conserver la gestion

Même après avoir transmis des parts sociales aux enfants, la bonne rédaction des statuts de la SCI permet aux parents d’en conserver la gestion. Le donateur, s’il est gérant de la société, pourra continuer de prendre les décisions.

Il sera également judicieux de prévoir la répartition des pouvoirs entre l’usufruitier (le parent donateur) et les nus-propriétaires (les enfants) : il peut être prévu que le droit de vote sur l’ensemble des décisions reviendra à l’usufruitier, lui permettant de garder la main sur la perception des revenus.